「資産状況」タグ比較の為のショートカット

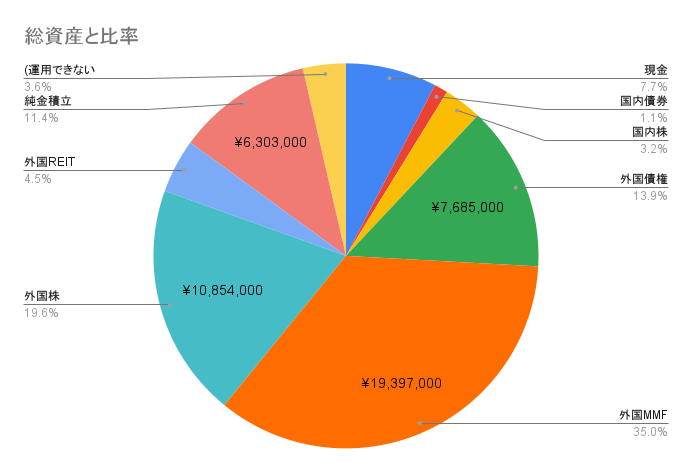

資産種類別内訳

評価

- 時価総資産は¥55,398,000で、前回5/4(\54,137,000)より数字上では増えてるように見える

- 国内株式

- 日経225ETF(1321)保持中

やや下がっている?この金額なら塩漬けできる。

上昇するなら買い増しする。

- 日経225ETF(1321)保持中

- 米国ETF株

- EPI、VOOを細かく売買して、結局ほぼ全部売ってしまった

果たしてこの投資戦略で良いのか?

- EPI、VOOを細かく売買して、結局ほぼ全部売ってしまった

- 純金積立

- 比率が10%超えて、純金価格もひと段落したように見えたので、一部売却実施

- なお、今年さらに売却すると税金が発生してしまうので、今年はもう売却しない

- 外国債券

- 比率は10%目安?とりあえず当面そのまま予定

- 外国REIT

- 比率を上げた方がよいか?

- 現金

- 銀行口座2,000k円(生活引落費)+証券口座2,000k円(新NISA費)を目安にしたい

- 金額の端数を丸めて表示

- ideco/NISA/特定口座/銀行口座等の区別はしていない

- オルカン等も、外国株に分類している

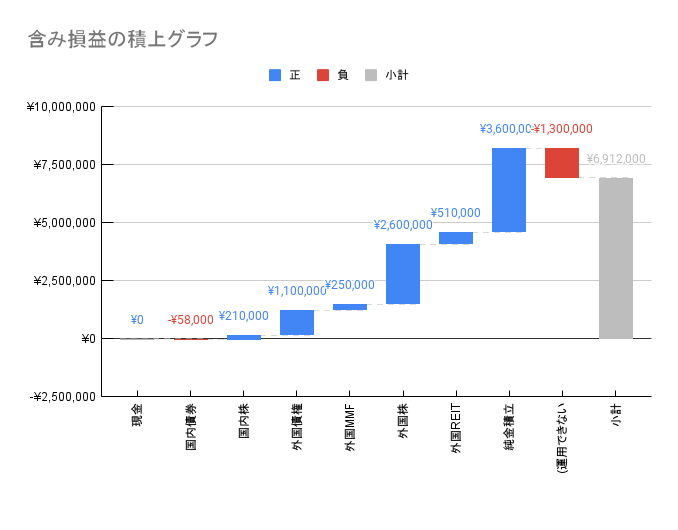

含み損益と確定損益

評価

- 含み益の変化

- 前回の含み益は、¥6,151,000

- 今回の含み益+確定益は、\7,537,600(¥6,912,000+\625,600)で、増加しているように見えるが、数字が増えた分は、前回から4円円安(153円/USD→157円/USD)になった影響の様だ

- 純金積立は、想定通り一部売却した

参考為替レート:157.36 円 / USD

| 確定損益 2024/05/05 ~ 2024/06/02 | 現金 | 国内債券 | 国内株 | 外国債権 | 外国MMF | 外国株 | 外国REIT | 純金積立 | (運用できない 実物資産) |

| ¥625,600 | ¥0 | ¥0 | ¥0 | ¥0 | ¥1,600 | ¥172,000 | ¥0 | ¥452,000 | ¥0 |

- トルコリラの含み損は含めていない(投資範囲外扱い)

- 含み損益の表はグラフで会わしているので削除した

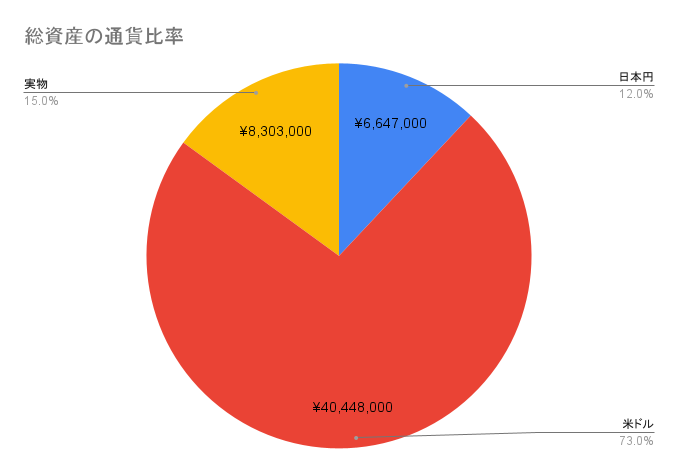

資産通貨比

評価

- 引き続きほとんどの資産が米ドル

- 為替レートが単純計算で、157円/ドル ±5円(±3%) 動くと、総資産±1,300,000円増減する

(実際、先月と今月の差は為替の影響) - 個人的には、長期間的には160円/ドルに落ち着き、超長期的には200円/ドル付近まで行く可能性もあると思います

- 個人的には、今後、円高(130円/ドル)にはいかないと思いますが、行ったならば、輸入品が安くなる?(とはいえ値上げしない程度か)ので、生活費も下がる?方向なので、当面基本的には、資産は米ドル比率多めで考えたい

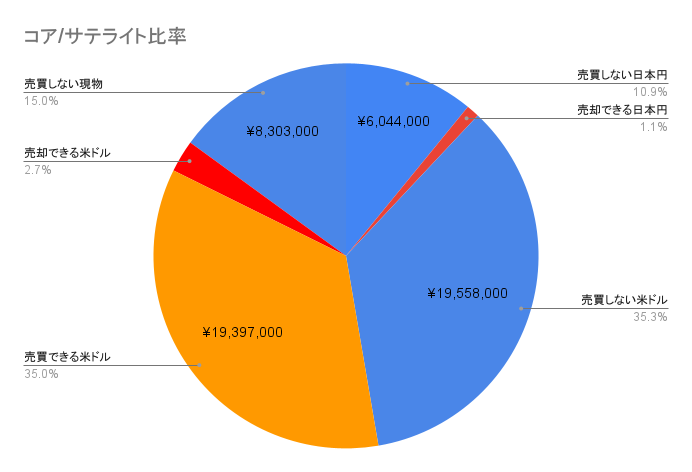

コア・サテライト資産比

評価

- コア(投資信託・積立用資産)が61%、サテライト(個別株式用資産)が39%で変わらず

- 現時点で、新NISAの残積立費用(約1,700万円分)は、サテライト費用から拠出できる

- 19,397k円分がMMF。当面、この分だけ個別株を購入することができます

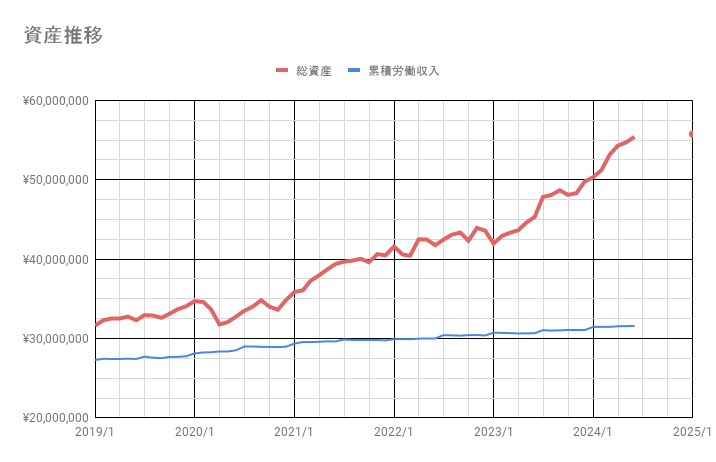

資産推移

評価

- 円安で総資産が増えたように見えます

投資方針

- 改めて、投資方針についてまとめてみた

- まず、目標総資産額をいくらにするか?

- とりあえず今までは、話題になった老後2000万を超えたので、後は減らなければ良くて、金額決めていなかった

- 5000万超えたので、やはり1億目指したい

- 後何年で1億を目指すかになるが、10年ならほぼ倍なので、複利7.2%必要

- ハードルは高いが一応これを目指す、でも無理だと思う…

- 7.2%は、今年の目標資産増加で約350万となる

- 今の所達成しているようにみえるが、長年、特定口座年間利益が80万程度だったので、今後はやっぱり、複利7.2%はかなり厳しめ(去年の相場ですら確定利益200万)

- インデックス投資なので、3%程度が現実的か?市場が下落時に減らさないように立ち回れれば良いが・・・

- とはいえ、過渡の節約は考え物。相反するが、老後にこんなに使いきれないが、きっと、資産切り崩しながら老後過ごすことも、おそらく無理。相応価値があるものには支払うべきではある。

- 出口戦略は不明だが、残5年ぐらいから考えるべきか?

- 参考までに、累積労働収入(月間の 給与-支出 の実績の累積)を載せています

- つまり、投資をしなかったら(銀行貯金のみだったら)、現在の総資産は約3,000万止まりでした

コメント