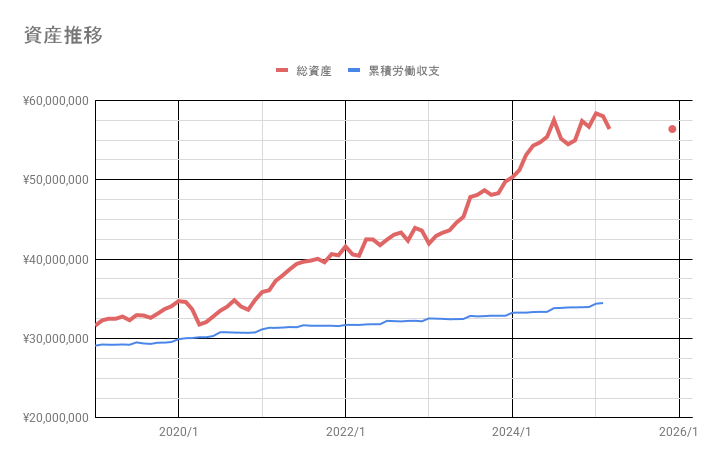

資産推移

評価

- 3/1時点では、総資産の変化は、前回\58,001,000(2/1)→\56,300,000で、約170万円の総資産減少でした

- 為替レートは、前回 152円/ドル(2/1)→150.61円/ドル(3/1)で、為替はほぼ変わらずのようですが、トランプ大統領の関税?/ウクライナ問題?からか?、米国株が大きく下げたのが大きそうです

- 参考までに、累積労働収支(月間の 給与-支出 の累積総和)を載せています

- つまり、投資なし(銀行貯金のみ)だったら、現在の総資産は約3,400万程度でした

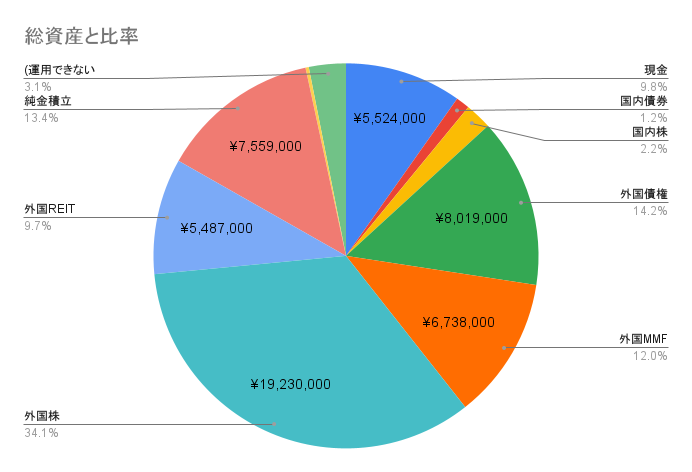

資産種類別内訳

評価

- 現金

- 銀行口座2,500k円(生活引落費)+証券口座2,500k円(目先新NISA費)を目安にしたい

- 国内債券(毎月積立金額:ideco3,000円)

- 当時なんとなくidecoで積立購入してそのまま。長期間含み損。

国内債券を購入し続ける意味はあるのか?

(あまり国債の利点/欠点を理解していないのだが、金利が低い国債は価値があるのか?)

- 当時なんとなくidecoで積立購入してそのまま。長期間含み損。

- 国内株式

- 個別売買は控え中。

- 持株会と優待目当ての株少数を保有

- 外国債券(毎月積立金額:特定口座50,000円+ideco3,000円)

- 投資信託の先進国債

(当時クレジットでの投信信託枠が余っていたので、なんとなく始めて以来継続中) - 理想の投資比率は10%目安?比率がそれっぽいので当面そのままでいいと思う

- 投資信託の先進国債

- 外国MMF

- 現在のメイン待機資金

- 現時点での年間利回りは、3.8%程度

- しかし、為替の方で±5円上下したりして、5%の影響になってしまうので、為替影響の方が大きい気がする

- 3/1時点で、残6,738,000円

- 米株300,000円単位購入とすると22回分。

なお、4種類購入とすると、購入回数は約5回。 - 米国株が全体的に下落しているように見えるので、すぐに追加購入したくなる気持ちを抑え、上昇するのを待ってから購入したい

- 米株300,000円単位購入とすると22回分。

- 外国株(毎月積立金額:新NISA300,000円+ideco3,000円)

- 投資信託(オルカン等)+米国ETF株

- 個別株の米国ETF株は、さらに含み損が膨らむ。

- 外国REIT(毎月積立金額:ideco3,000円)

- 投資信託と、売買中のRWR

理想比率は10%以上? - RWRは、やや上昇しているように見える

- 投資信託と、売買中のRWR

- 純金積立(毎月積立金額:20,000円)

- 一般に、金の理想比率は10%?

- 最近の情勢から、やや上昇傾向?

- 年度が替わったので、税金がかからない範囲で売却したいが、上昇しているなら売るのはもう少し先の方が良いか?売却グラム数は微々たるものだが・・・

- ビットコイン関連株としてMSTR(少ないので図中に文字が表示されてない模様)

- 20万円購入しただけ。下がっているように見える。失敗したか?

- 様子見中だが、総額としては100万程度を購入目標とするか?

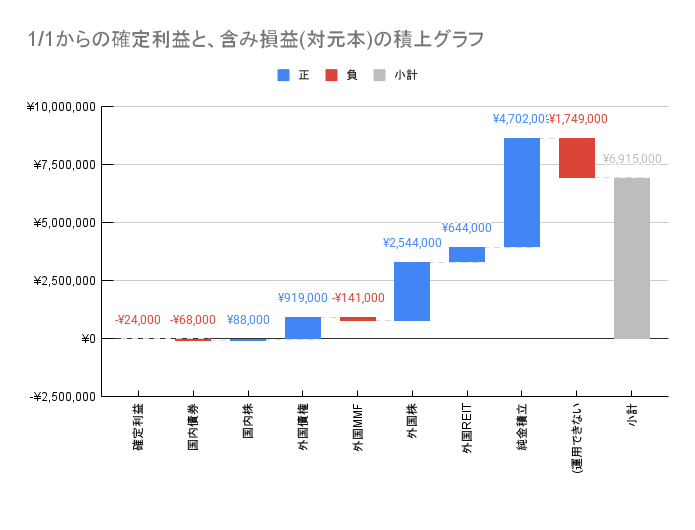

含み損益と確定損益

評価

- 含み益の変化

- 年初1/1からの確定損益と、購入元本からの含み損益の和での記載

- 売却していないので、含み損益のみ変化で、現時点の確定益+含み損益は\6,915,000。

- 投資資産としては、前回から、120万円分減少した。

- 外国MMF:-200k\

- 外国株:-900k\

- 確定利益は、外国MMF売買損益を含む

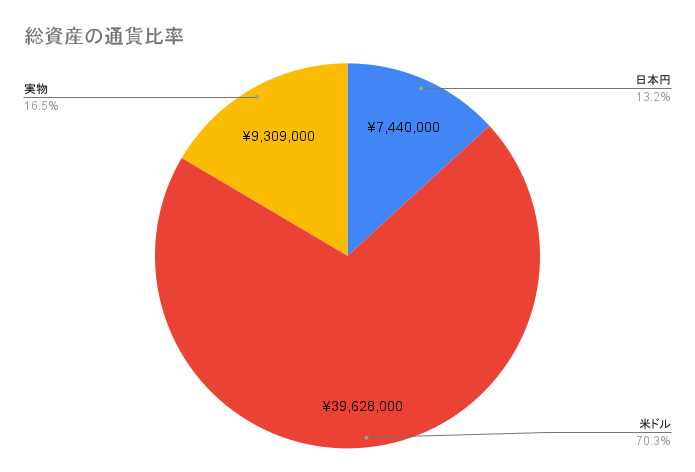

資産通貨比

評価

- 資産のほとんどが米ドルは変わらず

- 為替レートが単純計算で、150円/ドル ±5円(±3%) 動くと、総資産±1,300,000円増減する見込み

- 日本では金利上昇するようで、となると、円高方向になるハズらしい

- 一方で、今後の米国の金利はどうなるのか?トランプ大統領経済政策が波乱らしく、インフレなら、再度金利上昇?しかし、米国経済悪化なら金利どうなる?

- 結局のところ、読めないのは相変わらず

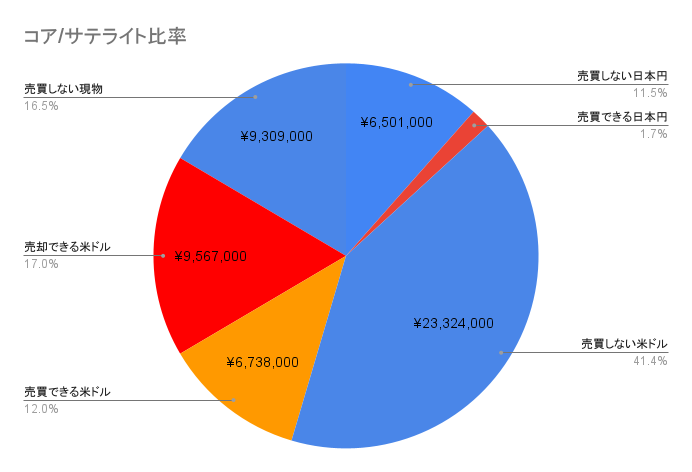

コア・サテライト資産比

評価

- コア(投資信託・積立用資産)が69%、サテライト(個別株式用資産)が31%。

- 現時点で、新NISAの残積立費用(約1,400万円分)のうち、直近12か月で必要分は360万円分

- サテライト分(個別米国株+MMF+購入可能日本円=約1,600万円)から拠出できるが、円高/米国株安で200万円分減少してしまった

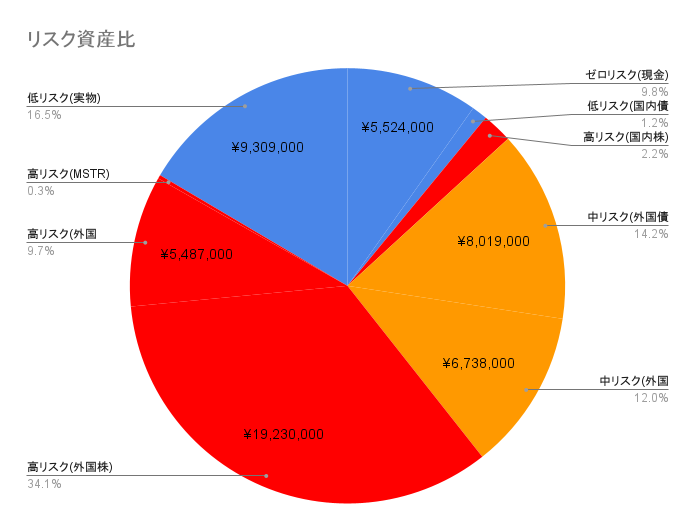

リスク資産比

評価

- 低リスク(現金、国内債券、実物資産)が28%

- 中リスク(先進国債、外貨MMF)が26%

- 高リスク(国内株式、海外株式、海外REIT、MSTR)が46%

- 一般には、100-年齢の割合をリスク資産とする目安があるので、ほぼそれに近い形?

- まだ出口戦略を考える必要はないが、売却時の相場急落を回避したいと考えると、売却タイミングは、10年前から考えるべきか?

- 老後、資産を毎月売却する場合、理論上は、定量売却、又は、定率売却?が有利?

- 定率売却:もっとも資産を残せる可能性があるが、年を追うごとに取り崩される金額が下がっていく。取り崩し後の貯金で賄えればよいが、足りなくなれば、追加で売却せざるを得ないし、いったんこの状態になると、取り崩し金額より生活費が高いことが常態化するので、取り崩し見直しが必要になるはず

- 定量売却(逆ドルコスト法):定額売却よりは資産が残せるはず。年を追っても取り崩される金額が下がるとは限らないので、取り崩し後の貯金で賄える可能性が高い。

- だが、資産を切り崩していくという状況に、精神が耐えられないかもしれない

- おそらく、命が削られていく心境のはず

- であれば、配当で生活する資産配分に変更した方が良いかも

- 高配当の利回りは4%?で考えればよいか?

- 7,500万×4%=300万?で生活費が賄うことができる?

- 高配当の利回りは4%?で考えればよいか?

コメント